한미-OCI 그룹 통합 논란 재점화...임종윤 "국가가 나서달라"

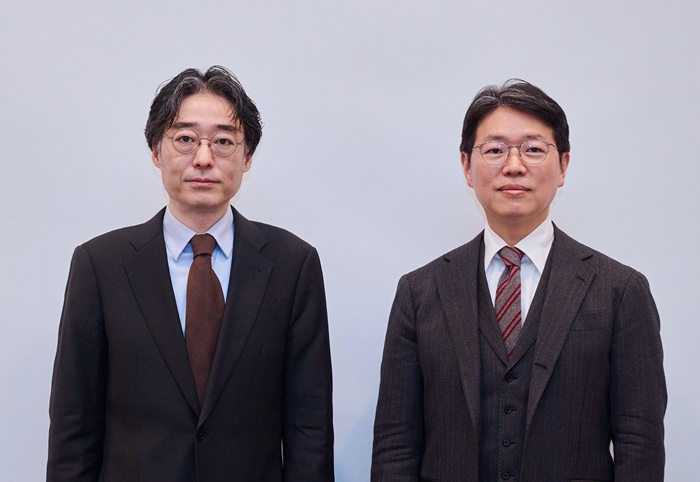

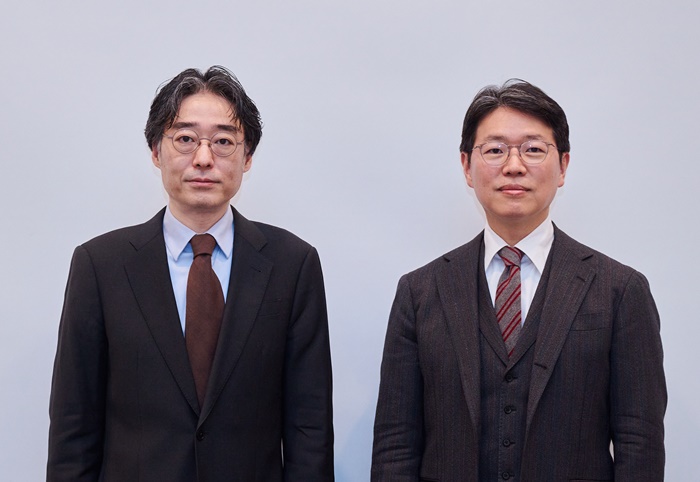

메디칼타임즈=허성규 기자한미약품-OCI 갈등에 중심에 선 임종윤, 임종훈 형제가 현 통합안은 불완전한 거래라고 지적하며, 국가기관에서 이를 살펴볼 필요가 있다고 주장했다.아울러 이번 통합안이 무산될 경우 포트폴리오 정리와 경영 개선, 투자 유치 등을 통해 탑티어 제약사로 성장하겠다는 약속도 전했다.한미약품그룹 오너일가의 임종윤(좌), 임종훈(우) 형제가 간담회를 갖고 최근 논란 등에 대해서 설명했다.한미약품그룹의 오너일가 임종윤, 임종훈 형제는 21일 기자간담회를 갖고 최근 이뤄지고 있는 그룹 통합안과 관련한 갈등에 대한 입장과, 향후 계획 등을 밝혔다.현재 한미약품그룹은 OCI그룹과의 통합안을 두고, 창업주 일가의 송영숙 회장과 임주현 사장과, 장남인 임종윤 사장과, 차남인 임종훈 사장으로 갈려 갈등을 겪고 있다.이에 그룹 통합안에 찬성하는 모녀와, 이에 반대하는 형제간의 소송 등이 진행 중인 상황으로 오는 28일 각각 제안한 사내이사 선임 안 등으로 표대결을 예고한 상태다.이날 임종윤 사장은 먼저 "상속세는 내야한다는 점은 분명하지만 이 상속세에 대해서 회사에 영향을 끼칠 정도라면 회사를 운영하면 안될 것 같다 생각한다"며 "아무리 큰 상속세라고 해도 그룹의 방향에 영향을 미치는 것은 옳지 않다"고 서두를 시작했다.이어 "또 상속세 없이 받은 가장 큰 위대한 유산은 한미의 친구, 선생님, 제자, 선배, 후배 등의 사람들이고 또 한미의 고객들과 주주들"이라며 "이에 한미를 믿고 맡긴 주주들과 고객들 또 임직원 모두가 주인이 될 수 있는 사회적 기업이 되도록 하겠다고 약속한다"고 말했다.이어 임종윤 사장 측 통합과 관련한 현 상황이 불완전한 거래로, 살펴볼 점이 많다는 점을 주장하고 나섰다.임종윤 사장은 "이번 안은 인수합병으로 특별 의결사안이라고 판단하고 이에 걸맞는 절차를 거쳐 정보를 공유하고 또 결정할 시간을 가지고 걸맞는 실사도 했어야하는데, 사실상 67%의 주주가 무시당할 뻔 한 것"이라며 "또 현재 법정에서 다투고 있는데, 왜 법정에서 유상증자에 대한 내용이 다뤄지고 이 부분이 타당하다고 이야기 돼야하는지 이해가 가지 않는다"고 지적했다.이 과정에서 임종윤 사장은 최근 논의 되는 스튜어드십에 대한 사안과 국민연금기금에 대한 정책 등을 소개하며, 적극적인 참여 필요성을 제기했다.아울러 통합 안이 법률적으로 볼 부분도 많다는 점에서 국민연금이나 공정위, 금융감독원 등 기관에서 이를 명확하게 확인해 줄 것을 요청했다.임종윤 사장은 "사실 이번 건의 경우 일괄 계약 상으로 하나의 계약이 돼야하는데, 유상증자와 개인거래 등 각각의 거래로 나눠서 문제가 없다는 것"이라면서도 "결국 인수합병과 관련한 계약의 전문은 아직도 법정에 모두 제출되지 않은 상태"라고 설명했다.임 사장은 "결국 이번 거래는 불완전한 거래라 판단했고, 그렇기 때문에 법정에 모든 내용이 아직 제출이 안 된 것이라 본다"며 "이에 이런 부분은 공정위나 금융감독원에서 지켜볼 필요가 있다고 생각한다"고 덧붙였다.이와함께 임종윤·임종훈 형제는 향후 한미약품의 통합안 무산 이후 자사주 소각, 배당 등의 변화를 위해 더 큰 성장과 내실이 필요하다고 보고 이에 대한 포부를 밝혔다.임종윤 사장은 "사실 자사주 소각, 배당 등에 대한 이야기가 나오는데, 모두 해야하는 것은 맞지만 결국 순이익이 나야하는 문제"라며 "결국 이에 대한 대책이나 전략, 기획이 있어야 하고, 이런 부분에서 경험자가 필요하고, 이런 사람이 이사로 추천한 권규찬 대표 등이 있다"고 언급했다.이에따라 향후 한미약품의 미래 발전 방향으로, 포트폴리오 정리를 통한 영업이익률 향상, 금융공학적 변화를 통한 기업 구조의 변화, 또 투자유치를 통한 바이오의약품 시장 강화 등을 꼽았다.임종윤 사장은 "현재 한미약품은 저평가 돼 있다고 생각하고 있고 이를 위한 성장이 더 필요하다고 보고 있다"며 "또 한미는 50년간 450개 이상의 화학의약품을 만들어본 회사로, 이를 진행했던 사람들을 모아 다시 변화를 추진할 것"이라고 전했다.그는 또 "이번에 주주총회를 통해서 뜻을 이룰 수 있게 된다면 1조 이상의 투자 유치하고 또 이를 통해 바이오의약품과 관련한 CDO 사업을 추진해 나가겠다"며 "100여개 이상의 바이오의약품을 생산할수 있는 노하우와 방향이 결국 진정한 한미의 미래라고 생각한다"고 강조했다.여깅 임종훈 사장 역시 "사실 다른 업종에 있는 회사에서 들어와서 경영한다고 해도 전문가가 있어야하고 한미의 문화를 아는 사람이 있어야한다"며 "결국 그동안 일해온 사람들, 한미의 문화를 아는 사람이 이끌어줬으면하는 마음으로, 기회를 주시면 정상화 하는데 많이 노력하겠다"고 덧붙였다.